一般的に住宅資金、教育資金、老後資金は人生の3大資金と言われ、金額が大きいため計画的に準備していくことが大切だと言われています。

本記事では、3大資金の中でも、人生100年時代を迎え、その重要性がますます高まっている老後資金の準備についてご説明いたします。

退職後の生活をイメージし、具体的に考える

長い人生もいつかは現役引退し、公的年金を収入の柱として生活していく時期に移行していきます。

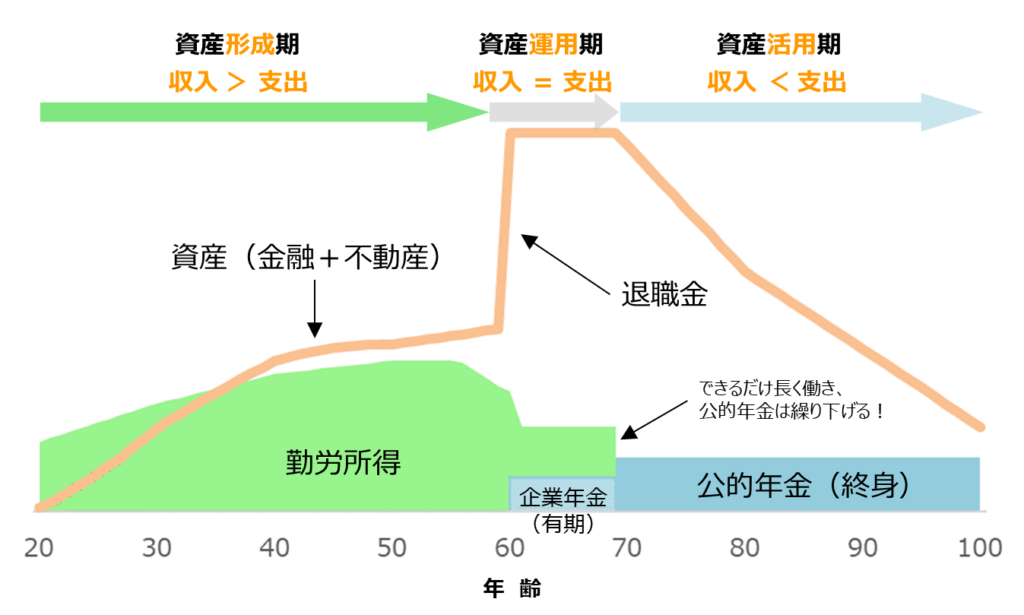

次の図は一般的な会社員の方のイメージです。現役時代は働いて稼ぎ、定年で退職金がある方は退職金を受け取り、その後は基本的に65歳から公的年金生活に入っていきます。

企業年金を受け取れる方もいらっしゃるでしょうし、65歳、70歳とできるだけ長く働いていきたいという方もいらっしゃると思います。そういった状況に応じて、公的年金は繰下げ受給や繰上げ受給など、受給開始年齢を60歳から70歳(2022年4月以降は75歳)の間で自由に選択することが可能です。

横田 健一

横田 健一退職後に備えるためには、退職後の生活をできるだけ具体的にイメージしていくことが大切です。少し具体的に確認してみましょう。

まず公的年金の受給額ですが、2019(令和元)年度「厚生年金・国民年金事業の概況」(厚生労働省)によると、

- 自営業者など老齢基礎年金の支給額は月額5万6,049円(年額約67.3万円)

- 会社員の場合は老齢厚生年金および老齢基礎年金の合計で月額14万6,162円(年額約175.4万円)

となります。

独身なのか、結婚しているかにもよりますし、自営業なのか、会社員なのか、また自宅が賃貸なのか、マイホームで住宅ローンは完済済みなのかなどによっても見え方は大きく異なると思いますが、公的年金のみで豊かな生活をしていくのは難しそうです。

つまり、お勤め先の退職金や企業年金、そしてご自身での資産形成により、老後資金を計画的に準備していくことが大切になります。

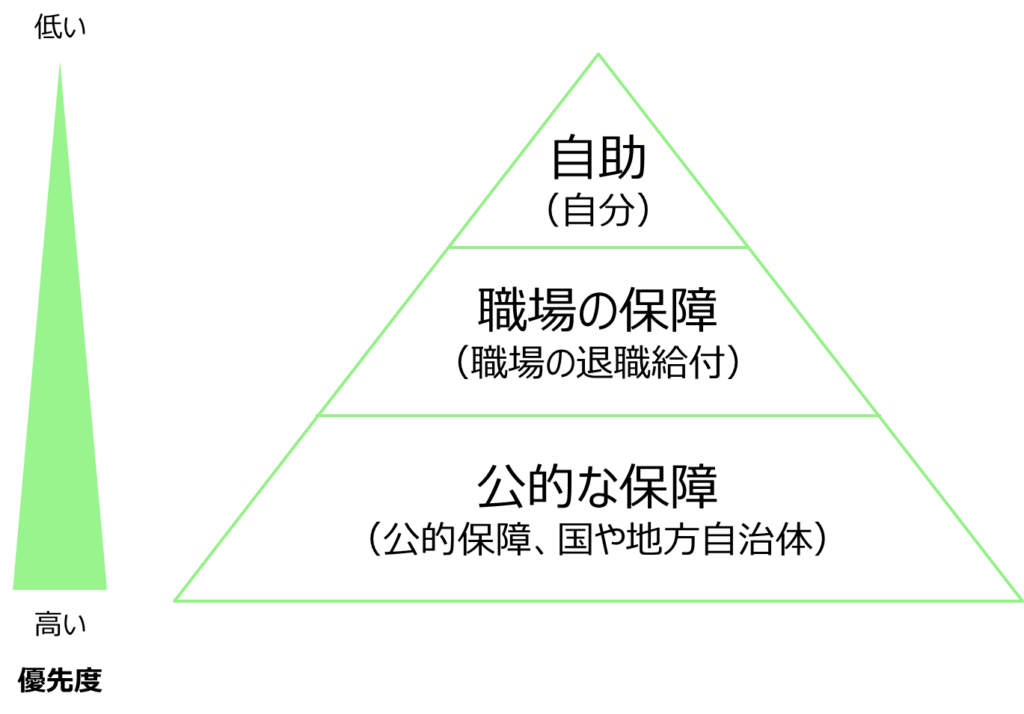

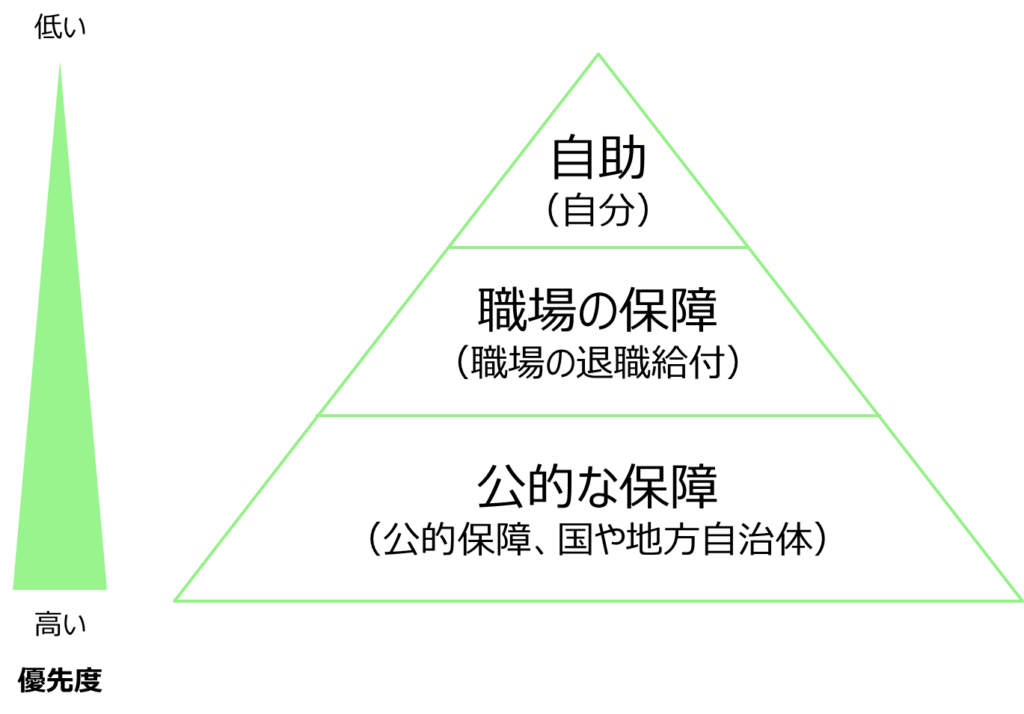

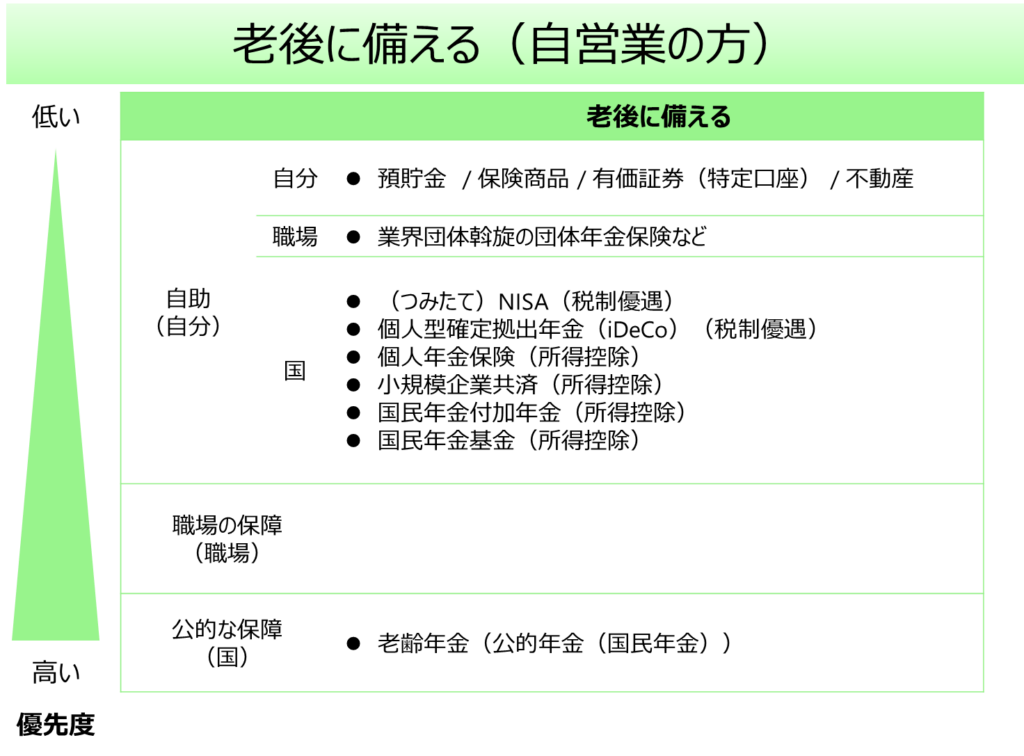

老後に備えるには公的な保障、企業の保障、自助の順番で

老後資金を準備していくには、次の図のように、

- 公的な保障

- 職場の保障

- そして最後に自助努力

という順番で考えていくことが大切です。

日本は国民皆年金の国ですから、現役時代に年金保険料を納めるかわりに、引退後は老齢年金を受給することができます(公的年金には、他にも万が一の際の遺族年金、障害になった際の障害年金があります)。

この公的年金を土台として、会社員や公務員の方であれば職場の保障を上乗せ、それでも足りないと思われる部分についてはご自身で準備していくことになります。

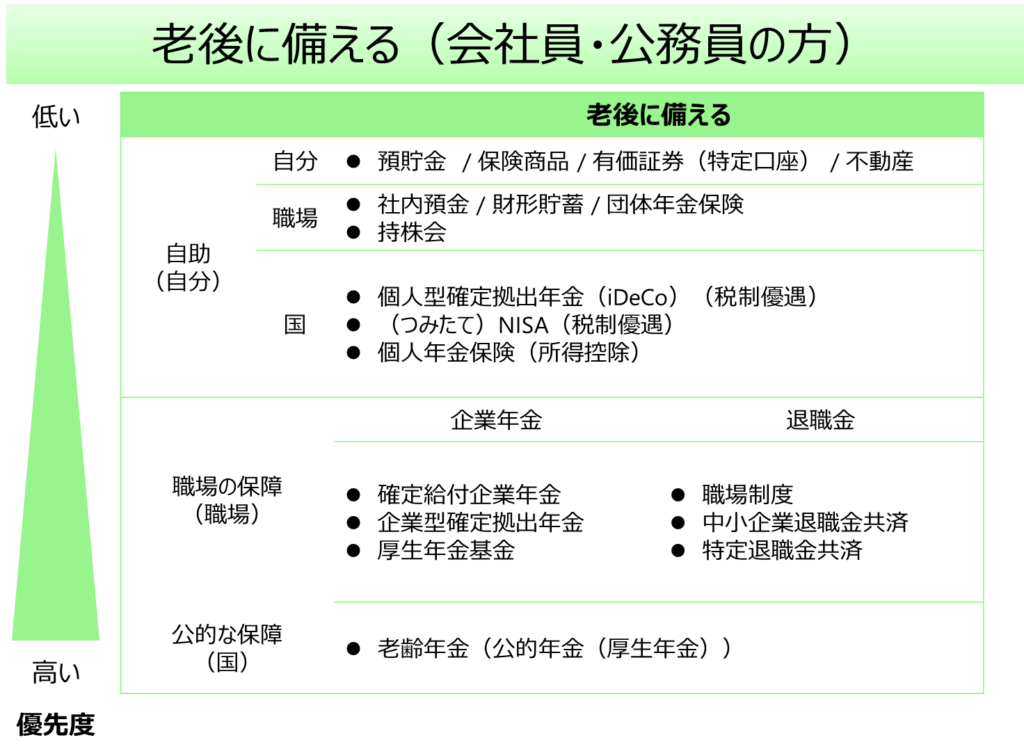

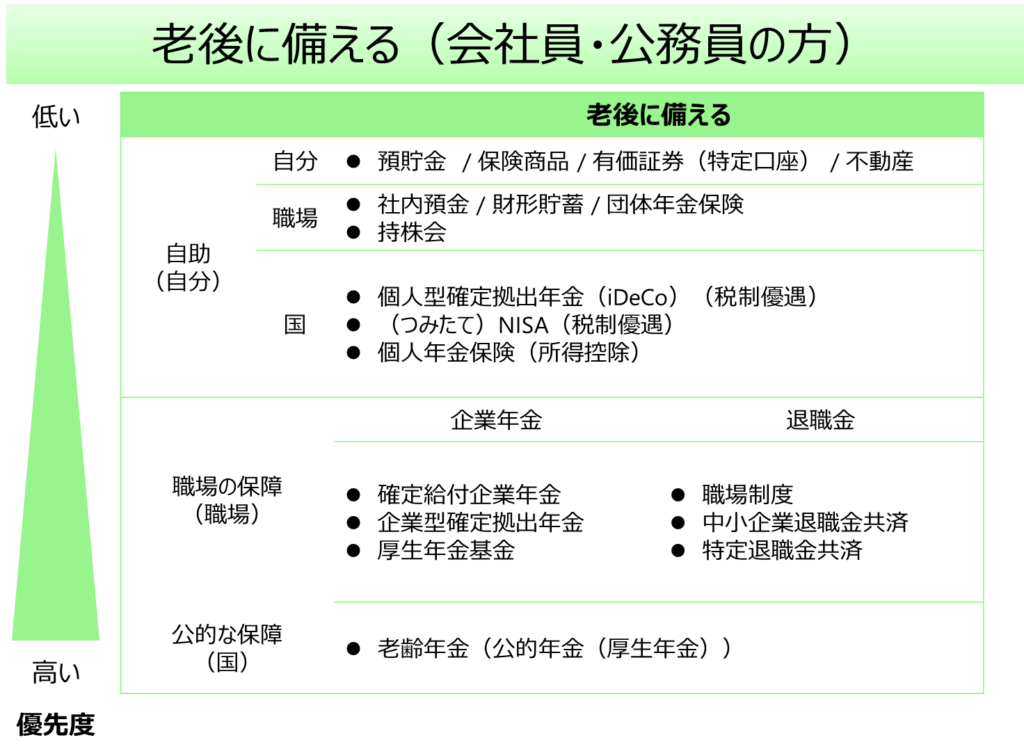

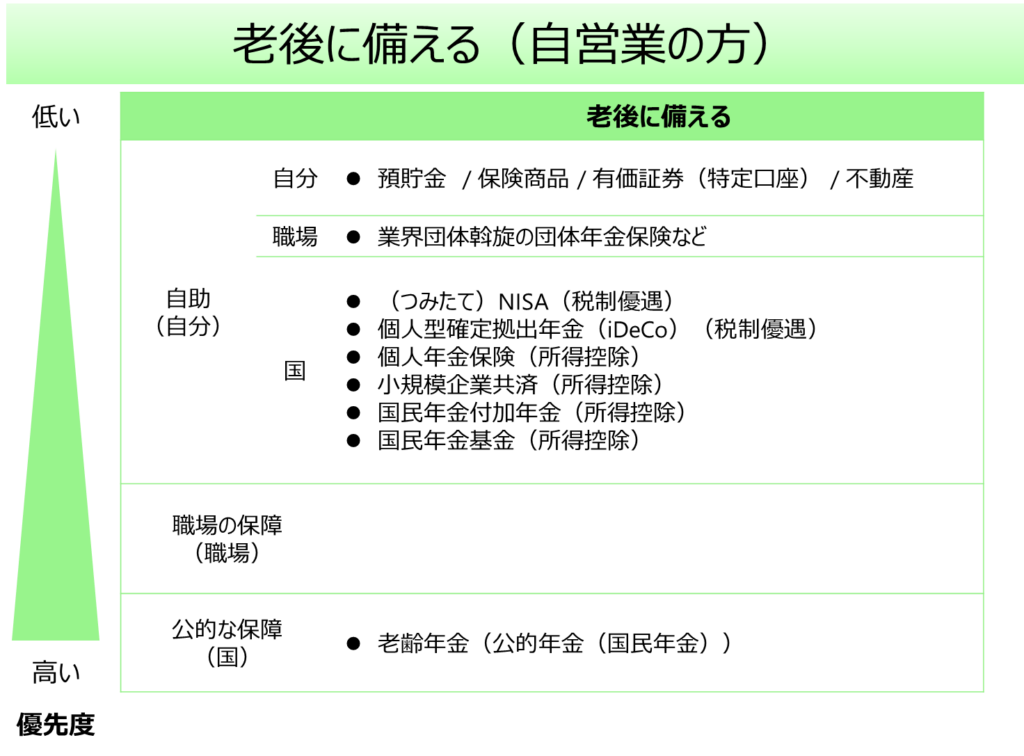

具体的な制度について、会社員・公務員の方と、自営業の方の2パターンに分けて整理すると次の図のようになります。

もちろんこれらすべての制度が利用できるわけではなく、職場によって、また自営業の方であればその業種によっても、利用できるもの、利用できないものがあります。

以下の記事では、わかりにくい社会保険について詳しく触れられていますので、ぜひご覧ください。

公的な保障や職場の保障をしっかり確認できていないと、ご自身で準備すべき金額について必要以上に高額だと勘違いしてしまう可能性が高くなります。そのために、ぜひ優先度の高い順に、きちんと確認していくようにしてください。

退職後に向けて老後資金を自分で準備していくには?

公的な保障や職場の保障を確認した上で、ご自身で準備していきたい金額が確認できたら、少しでも早くから計画的に準備していきましょう。

現在は、資産形成に適した長期の積立投資ができる、つみたてNISAやiDeCo(個人型確定拠出年金)といった税制優遇制度があります。老後資金の準備として、これらの制度を優先的に利用していくとよいでしょう。以下のパターン別に例をみていきます。

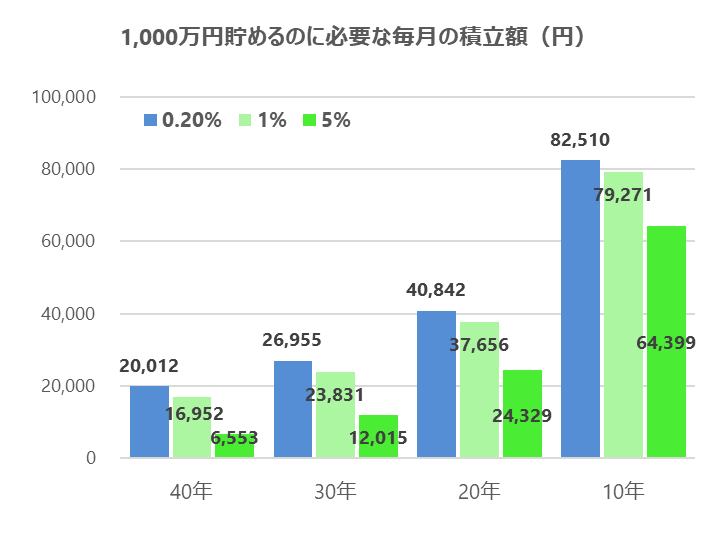

- 積立期間が40年、30年、20年、10年の4パターン

- 利回りが0.2%(定期預金のキャンペーンなど)、1%、5%(株式の長期的な平均リターンなど)の3パターン

のそれぞれで、1,000万円の老後資金を準備する場合を考えてみたいと思います。

まず、1,000万円を貯めるために必要となる毎月の積立額は次のグラフのようになります。

例えば、40年間(新社会人から60代までのイメージ)の場合、利回りが0.2%と低めであったとしても、毎月の積立額は約2万円となります。

さらに、利回り1%なら約1.7万円、利回り5%なら約6,553円と積立額は小さくなります。

長期の積立投資ということであれば、株式を中心とした資産配分にすることで、利回り5%というのは決して実現不可能といった水準ではありません。

一方、アリとキリギリスの話ではないですが、現役時代はあまり貯めず、50代くらいになってからそろそろ準備するかというイメージの10年間の場合、同じ1,000万円を準備するとしても、毎月の積立額は利回り0.2%なら約8.3万円、利回り5%でも約6.4万円となります。

そして、利回り5%を達成するためには積み立て対象は株式などを対象とした投資信託等になりますから、準備期間が10年しかないというのはリスクが高くなります。つまり10年後に運用益がきちんとプラスになっていない可能性も十分考えられるのです。

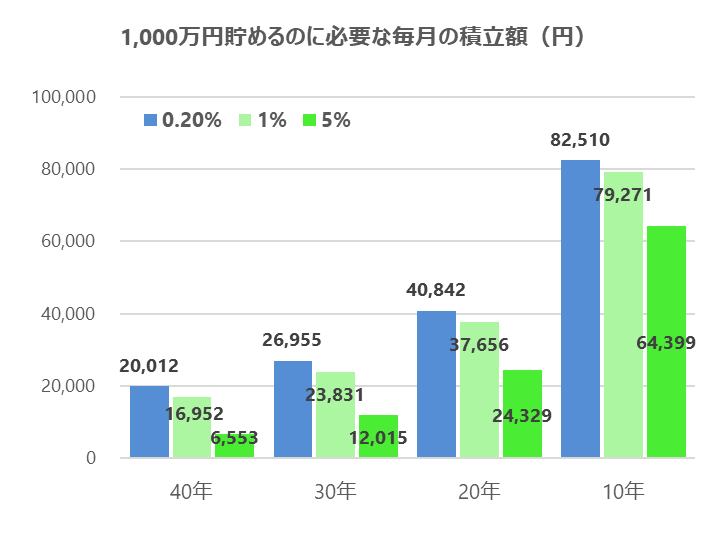

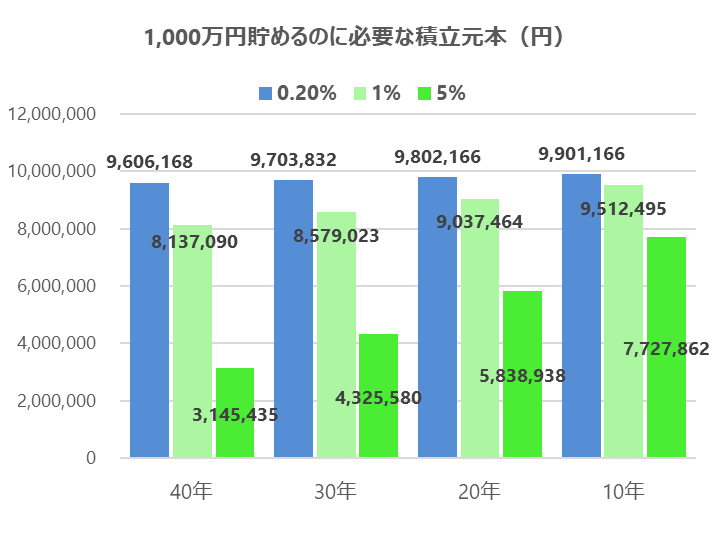

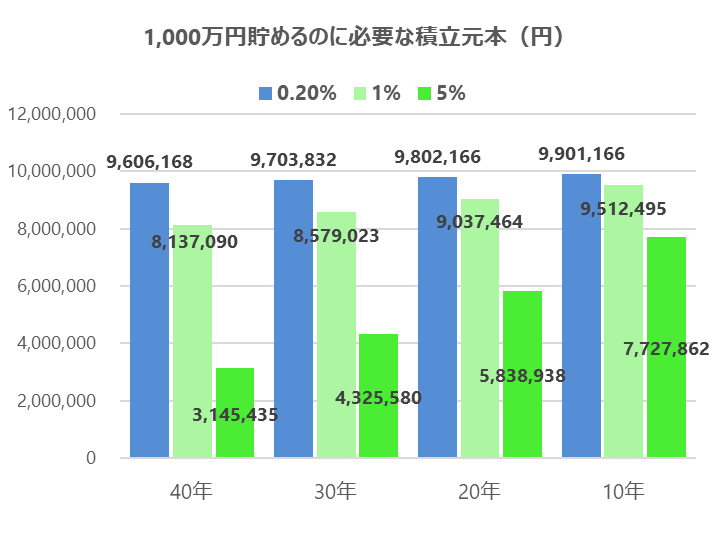

次に同じ1,000万円準備することを、毎月の積立額ではなく、必要となる積立元本総額で確認してみたいと思います。次のグラフをご覧ください。

利回り0.2%の場合はいずれも約960~990万円とかなりの金額が必要になることがわかります。一方、利回り5%の場合には、約315~773万円と、早くから始めれば始めるほど、必要となる積立元本は少なくて済むことになります。

繰り返しになりますが、利回り5%を目指すためにはどうしても株式や不動産といった期待リターンの高い資産に投資していく必要があります。しかし、投資信託等を活用することにより、手軽に幅広く分散して投資していくことが可能ですので、長い時間をかけて取り組んでいけば決して難しいことではありません。

まとめ

「生涯現役を貫くから老後資金を準備する必要はない!」という極端な方を除けば、誰もがある程度の老後資金を準備していく必要があります。

しかし、その必要となる金額はその方のライフプランによって様々ですので、ご自身できちんと確認しておくことが大切です。その上で、少しでも早くから長期的な視点で計画的に進めていくようにしましょう。

まだ取り組んでいない方は、今日から早速準備を始めてはいかがでしょうか。

執筆:2021年11月