ライフステージが変わり家族が増えた際に、死亡保障がある生命保険に加入される方が多くいらっしゃいます。大黒柱である自分自身に万が一の事があれば、遺された家族の生活を心配するのは当然かもしれません。

しかし、家族が困らないように過剰な生活費を見込んだ保険金を設定してしまうことも考えられます。

では、死亡保障はいくら必要なのでしょうか?

適切な金額にするために遺された家族の収入や支出を確認していきましょう。

死亡保障の考え方

死亡保障の保険金を設定する際に参考となるのが必要保障額です。

必要保障額とは、遺された家族が安心して暮らせる生活費を算出した額となります。しかし、家族の属性やライフステージなどによっても異なりますので、各家庭で算出していくことが重要です。

荻野 奈緒美

荻野 奈緒美では必要保障額を計算するための項目を見ていきましょう。

必要保障額とは

生命保険の必要保障額とは、遺族の生涯の支出から遺族の生涯の収入を差し引いた金額のことを言います。つまり、収支のマイナスとなった金額を不足分として保険金でカバーします。

「生涯支出」の例

- 遺族の生活費(お子さんが独立されるまで)

- 配偶者の生涯の生活費(お子さん独立後)

- 葬式費用

- 子どもの教育費

- 住居費

- 娯楽費他

「生涯収入」の例

- 遺族年金

- 死亡退職金、弔慰金

- 配偶者の生涯収入

- 配偶者の老齢年金

家族の属性や就労形態、収支で変わる必要保障額

前述の必要保障額の計算に使用する項目を並べても分かるように、共働き、子どもの人数、会社員または自営業等で金額は異なってきます。

ここで、家族の属性に沿って必要保障額を確認していきましょう。

家族の属性で変わる必要保障額

独身の方

独身の場合は死後整理資金を準備しておきます。

お一人の場合は、整理資金の400万円程度を預貯金として準備できない場合に、必要保障額として備えておくと良いでしょう。

参考:(公財)生命保険文化センター「ライフプラン情報ブック」より「第4回お葬式に関する全国調査(2020年)」「2021年墓石の購入価格」

子どもがいない夫婦

共働きの場合は、配偶者に収入がありますので、収入と遺族年金と預貯金で生活費を、死亡退職金・弔慰金などで葬儀費用等を捻出することができれば、状況次第で必要保障額での備えは不要となります。

また専業主婦の場合は、配偶者に基本収入がなく、生活費を遺族年金だけではカバーできませんので、しっかりと生活費を準備しておく必要があります。

遺族年金は、30歳未満の配偶者の場合、5年間の有期年金となりますので、老齢年金が給付されるまでの生活費を算出し必要保障額として備えておきましょう。

子どもがいる夫婦

子どもがいる共働き、専業主婦ともに、教育費を含めた生活費を準備しておかなくてはなりません。

共働きの場合でも配偶者の収入だけでは教育費や生活費を捻出することが難しいため、現在の子どもの希望進路を変更せざるを得ない可能性がでてきます。

ただ、お子さんの生活費費の保障として遺族基礎年金と遺族厚生年金の両方が給付されますので、遺族の生活費を現状の30%減で算出し、必要保障額はお子さんの教育費がかかる独立時期までを想定します。

専業主婦の場合は、年金受給前までの生活費も加味して算出しましょう。

ひとり親家庭の方

ひとり親家庭にとって万が一の際に、遺された子どもが安心して暮らしていけるにはどうすればいいのだろうという悩みは尽きないものです。

子どもは遺族基礎年金と遺族厚生年金が給付されますが、両方とも18歳になる年の3月31日までしか支給されません(障害年金の障害等級1・2級に該当する場合は20歳未満まで)。

必要保障額は、教育費だけでなく大学生までの生活費も考慮することが必要です。

自営業・フリーランスの方

会社員や公務員が亡くなられた場合は、遺族に死亡退職金・弔慰金などが勤務先から渡され、また遺族厚生年金の支給もあります。

お子さんがいるご家庭で配偶者が専業主婦の場合は、生活費や教育費を遺族基礎年金だけで賄うのは厳しいものがありますので、しっかりと預貯金をしながら必要保障額も準備しておきましょう。

必要保障額の計算ポイント

必要保障額を計算する際のポイントをご紹介していきます。

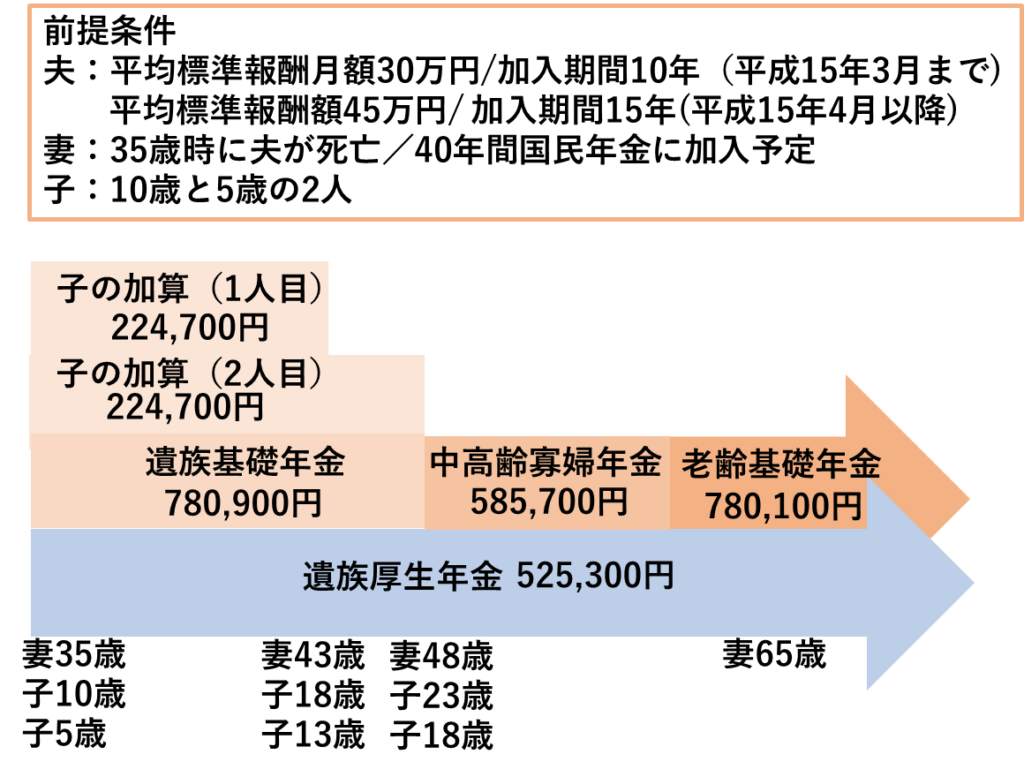

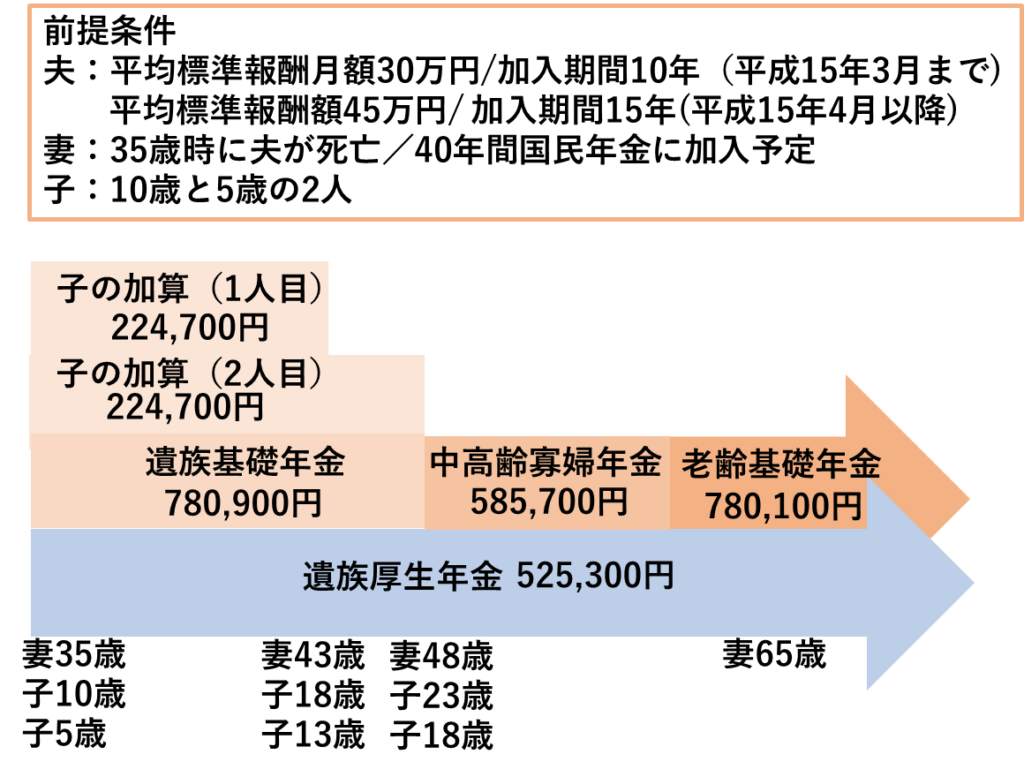

1. 公的保障をしっかりと理解しておきましょう

遺族基礎年金や遺族厚生年金は受給条件などがそれぞれ異なりますので、受給要件や支給期間なども確認しておきましょう。

遺族年金受給例

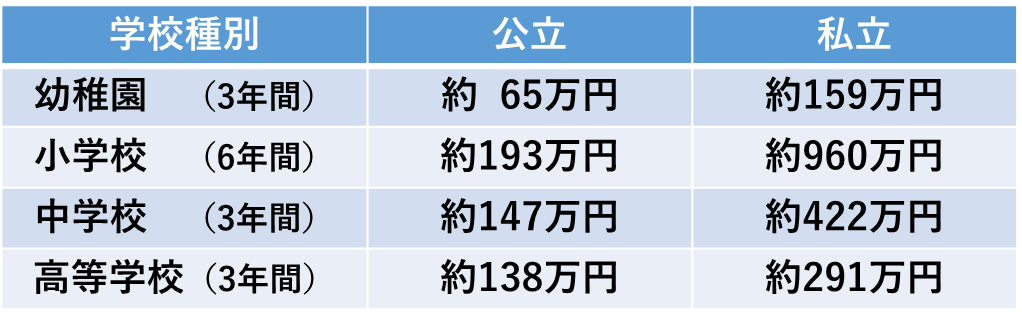

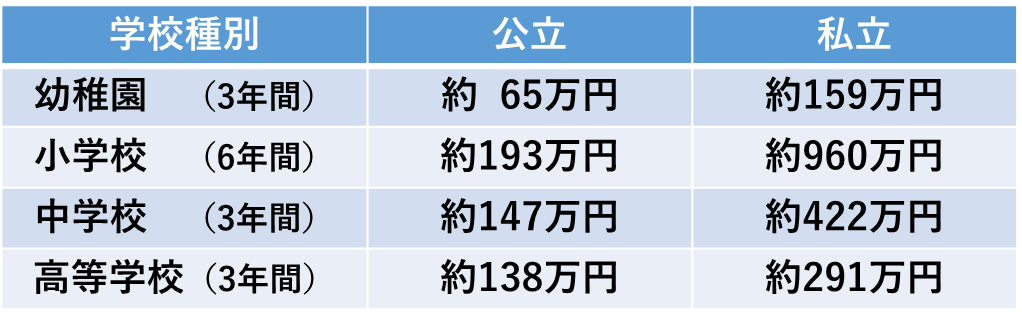

2. 教育費全体で見積もっておきましょう

ライフプランの作成時は、何歳の時にどのくらいの教育費が必要か将来ベースで考えていましたが、必要保障額の際は現在の年齢から大学卒業までの全体の教育費を確認しておくとよいでしょう。

3. 住宅関連費を整理しておきましょう

持ち家の場合は、住宅ローンの返済途中であれば契約者が亡くなった時点で返済義務がなくなり、住居費への負担が少なくなります。賃貸の場合は、生活に合わせて少しコンパクトな部屋に引っ越す、また配偶者の実家に引っ越す等のパターンも考えておきましょう。

適切な保障にするために

必要保障額はライフステージにより算出期間が異なってきます。ご家庭でライフプランを一度作成していただき、将来に必要な資金を念頭に置きながら、死亡保障を見積もっていきましょう。

執筆:2021年12月